Biểu lãi suất huy động trực tuyến cho thấy, kỳ hạn 1-2 tháng tăng 0,2%/năm, lần lượt đạt 3,3-3,4%/năm.

Lãi suất ngân hàng kỳ hạn 3-5 tháng tăng tới 0,3%/năm, 3-4 tháng đang là 3,7%/năm, trong khi 5 tháng lên đến 3,8%/năm.

Kỳ hạn 6-11 tháng đồng loạt được niêm yết ở mức 4,4%/năm sau khi MB tăng thêm 0,2%/năm cho tiền gửi kỳ hạn 6-8 tháng, và tăng 0,1%/năm ở kỳ hạn 9-11 tháng.

Lãi suất tiền gửi các kỳ hạn còn lại tăng thêm 0,1%/năm, qua đó khiến cho lãi suất các kỳ hạn này lần đầu tiên sau nhiều tháng chạm hoặc vượt ngưỡng 5%/năm, thậm chí áp sát mức lãi suất 6%/năm đang được số ít ngân hàng áp dụng.

Cụ thể, lãi suất tiết kiệm kỳ hạn 12 tháng là 5,1%/năm, 13-18 tháng có lãi suất 5%/năm, và 24-60 tháng lên đến 5,9%/năm.

Ngoài số ít ngân hàng đang niêm yết lãi suất từ 6-6,1%/năm cho tiền gửi kỳ hạn 24-36 tháng, hiện chỉ có MB, PGBank, VietBank, và BaoViet Bank niêm yết mức 5,9%/năm cho các kỳ hạn này.

MB cũng là ngân hàng duy nhất tăng lãi suất trong ngày hôm nay.

Theo thống kê từ đầu tháng 7 đến nay, đã có 8 ngân hàng thương mại tăng lãi suất huy động gồm NCB, Eximbank, SeABank, VIB, BaoViet Bank, Saigonbank, VietBank, và MB. Ngược lại, VIB cũng là ngân hàng duy nhất giảm lãi suất từ đầu tháng 7.

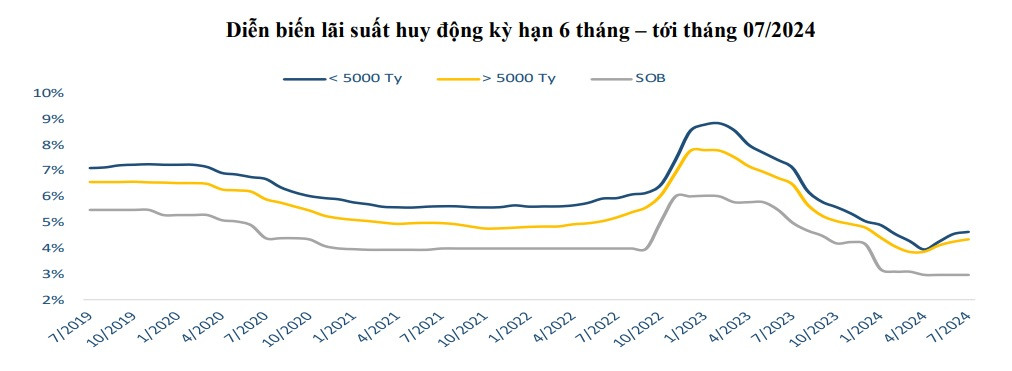

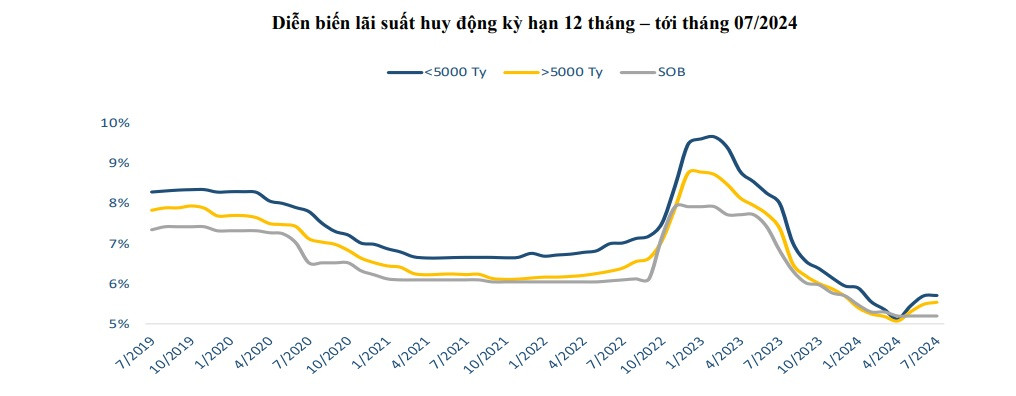

Lãi suất huy động tiếp tục có diễn biến tăng nhẹ trong tháng 7/2024, tuy nhiên đà tăng có dấu hiệu chậm lại so với tháng trước.

Theo Chứng khoán Bảo Việt (BVSC), trung bình lãi suất huy động kỳ hạn 6 tháng và 12 tháng lần lượt ở mức 4,27% và 5,03%/năm, tăng 7 điểm cơ bản so với tháng trước.

Nhóm ngân hàng nhỏ ghi nhận mức lãi suất huy động cao nhất, lên đến 6,1%/năm đối với kỳ hạn dài. Trong khi đó, nhóm ngân hàng “big4” không thực hiện tăng lãi suất tại các kỳ hạn chủ chốt trong những ngày đầu tháng 7.

Nguồn: BVSC tổng hợp.

| BIỂU LÃI SUẤT HUY ĐỘNG CAO NHẤT TẠI CÁC NGÂN HÀNG NGÀY 10/7/2024 (%/NĂM) | ||||||

| NGÂN HÀNG | 1 THÁNG | 3 THÁNG | 6 THÁNG | 9 THÁNG | 12 THÁNG | 18 THÁNG |

| AGRIBANK | 1,6 | 1,9 | 3 | 3 | 4,7 | 4,7 |

| BIDV | 2 | 2,3 | 3,3 | 3,3 | 4,7 | 4,7 |

| VIETINBANK | 2 | 2,3 | 3,3 | 3,3 | 4,7 | 4,7 |

| VIETCOMBANK | 1,6 | 1,9 | 2,9 | 2,9 | 4,6 | 4,6 |

| ABBANK | 3,2 | 4 | 5,6 | 5,8 | 6 | 5,7 |

| ACB | 2,8 | 3,1 | 3,9 | 4 | 4,7 | |

| BAC A BANK | 3,5 | 3,7 | 4,9 | 5 | 5,5 | 5,6 |

| BAOVIETBANK | 3,1 | 3,9 | 5,1 | 5,2 | 5,6 | 5,9 |

| BVBANK | 3,4 | 3,5 | 4,9 | 5,05 | 5,6 | 5,8 |

| CBBANK | 3,4 | 3,6 | 5,15 | 5,1 | 5,3 | 5,55 |

| DONG A BANK | 2,8 | 3 | 4 | 4,2 | 4,5 | 4,7 |

| EXIMBANK | 3,5 | 4,3 | 5,2 | 4,5 | 5 | 5,1 |

| GPBANK | 3 | 3,52 | 4,85 | 5,2 | 5,75 | 5,85 |

| HDBANK | 3,25 | 3,25 | 4,9 | 4,7 | 5,5 | 6,1 |

| KIENLONGBANK | 3 | 3 | 4,7 | 5 | 5,2 | 5,5 |

| LPBANK | 3,4 | 3,5 | 4,7 | 4,8 | 5,1 | 5,6 |

| MB | 3,3 | 3,7 | 4,4 | 4,4 | 5,1 | 5 |

| MSB | 3,7 | 3,7 | 4,6 | 4,6 | 5,4 | 5,4 |

| NAM A BANK | 3,1 | 3,8 | 4,6 | 5,1 | 5,4 | 5,7 |

| NCB | 3,7 | 4 | 5,35 | 5,55 | 5,7 | 6,1 |

| OCB | 3,7 | 3,9 | 4,9 | 5 | 5,2 | 5,4 |

| OCEANBANK | 3,4 | 3,8 | 4,8 | 4,9 | 5,5 | 6,1 |

| PGBANK | 3,2 | 3,5 | 4,5 | 4,5 | 5,3 | 5,8 |

| PVCOMBANK | 3,15 | 3,15 | 4,3 | 4,3 | 4,8 | 5,5 |

| SACOMBANK | 2,7 | 3,2 | 4 | 4,1 | 4,9 | 5,1 |

| SAIGONBANK | 2,5 | 2,8 | 4,1 | 4,4 | 5,3 | 5,6 |

| SCB | 1,6 | 1,9 | 2,9 | 2,9 | 3,7 | 3,9 |

| SEABANK | 3,2 | 3,7 | 4,2 | 4,4 | 4,95 | 5,7 |

| SHB | 3,3 | 3,4 | 4,7 | 4,8 | 5,2 | 5,5 |

| TECHCOMBANK | 2,85 | 3,25 | 4,25 | 4,25 | 4,95 | 4,95 |

| TPBANK | 3,3 | 3,6 | 4,5 | 5,2 | 5,4 | |

| VIB | 3,1 | 3,3 | 4,3 | 4,4 | 4,9 | |

| VIET A BANK | 3,4 | 3,7 | 4,8 | 4,8 | 5,4 | 5,7 |

| VIETBANK | 3,4 | 3,6 | 4,9 | 4,7 | 5,3 | 5,9 |

| VPBANK | 3,1 | 3,5 | 4,7 | 4,7 | 5,2 | 5,2 |

Theo Vụ tín dụng Ngân hàng Nhà nước, tính đến cuối tháng 6, tín dụng nền kinh tế đạt gần 14,4 triệu tỷ đồng, tăng 6% so với cuối năm ngoái. Trong đó, cho vay tiêu dùng đạt hơn 3,2 triệu tỷ đồng, chiếm 21,6% dư nợ nền kinh tế và tăng 10% từ đầu năm, là một trong những động lực thúc đẩy tín dụng.

Như vậy, tín dụng đã có mức tăng tích cực, đặt biệt trong tuần cuối tháng 6, khi số liệu của Tổng cục thống kê cho thấy đến ngày 24/6, tăng trưởng tín dụng của nền kinh tế mới đạt 4,45%.

Trong nửa sau 2024, BVSC dự báo nhu cầu tín dụng tiếp tục hồi phục, tăng trưởng tín dụng cả năm đạt 14-15% nhờ: kinh tế tiếp tục phục hồi; mặt bằng lãi suất thấp; định hướng thúc đẩy tăng trưởng tín dụng của Chính phủ. Trong bối cảnh này, mặt bằng lãi suất có thể tiếp tục đi lên.

Trong khi đó, theo báo cáo của NHNN trong tuần từ 1-5/7, lãi suất liên ngân hàng qua đêm tăng 0,11% lên 4,5%/năm, trong khi lãi suất liên ngân hàng kỳ hạn 1 tuần, 2 tuần lần lượt giảm 0,01%; 0,08% xuống 4,66% và 4,81%/năm.

Trong tuần, NHNN hút ròng 21.083 tỷ đồng trên thị trường mở. Thông qua nghiệp vụ bán hẳn, NHNN bán 55.650 tỷ đồng (kỳ hạn 14 ngày, lãi suất 4,5%), trong khi 37.360 tỷ đồng phát hành trước đó đã đáo hạn. Đồng thời, NHNN tiến hành mua kỳ hạn 24.759 tỷ đồng (kỳ hạn 7 ngày, lãi suất 4,5%), trong khi 27.552 tỷ đồng phát hành trước đó đã đáo hạn.

Đáng chú ý, tỷ giá trung tâm giảm 14 VND/USD từ 24.260 VND/USD xuống 24.246 VND/USD. Trong khi đó, tỷ giá ngân hàng thương mại giảm 38 VND/USD từ 25.455 VND/USD xuống 25.417 VND/USD.

Tính từ đầu năm, VND mất giá 4,6% so với USD. Tỷ giá VND/USD có diễn biến hạ nhiệt khi DXY Index đi xuống. BVSC cho rằng các nút thắt khiến VND giảm giá từ đầu năm đang dần được tháo gỡ, kỳ vọng sẽ hỗ trợ cho VND biến động ổn định hơn từ nay tới cuối năm.

Cụ thể, chênh lệch lãi suất VND và USD trên thị trường liên ngân hàng đã thu hẹp trở lại; Chênh lệch giá vàng trong nước và quốc tế cũng đã được rút ngắn; Cán cân thương mại có xu hướng thặng dư tích cực hơn trong nửa sau năm so với nửa đầu năm. Yếu tố này bên cạnh kiều hối sẽ mang lại nguồn cung ngoại tệ dồi dào vào nửa sau năm, qua đó hỗ trợ cho diễn biến tỷ giá ổn định hơn.

Đọc nhiều

Đọc nhiều

![[Video] Dự báo giá vàng ngày Vía Thần tài năm nay [Video] Dự báo giá vàng ngày Vía Thần tài năm nay](https://images.baoangiang.com.vn/image/news/2026/20260222/thumbnail/336x224/-video-du-bao-gia-v_2471_1771723899.webp)

![[Video] Mã định danh bất động sản giúp minh bạch thị trường [Video] Mã định danh bất động sản giúp minh bạch thị trường](https://images.baoangiang.com.vn/image/news/2026/20260222/thumbnail/336x224/-video-ma-dinh-danh_9085_1771723790.webp)